更新 :

【実録】住宅ローン借り換え。500万円削減も!?マネー初心者中年リーマンの戦い

家計での大きな懸念事といえば「住宅ローン」ですよね。低金利の昨今、10年以上前に借りた35年ローンの借り換えに果敢にチャレンジした編集部のさとCが、その過程と方法をわかりやすく実録形式でレポートします。

こんにちは。ぎゅって編集部のさとCです。中年サラリーマンであるところの筆者が、わが人生において最大に背負っている荷物とは…。それは言わずもがなの「住宅ローン」です。

筆者の場合、悲しいことに会社人生を終えるのと同じころにローンの支払いを終える予定となっているのですが、冷静に考えると気が遠くなりますよね。気が遠くなって気絶しそうになるので、日常生活ではあまりローンについて振り返りたくないところです。

そのようにして住宅ローンのことをずっと意識下から「意識的に排除」してきたのですが、さすがにこのマイナス金利、低金利の時代が長く続くと、そうも言ってられなくなってきました。

きっかけは実家の兄の

「ローン借り換えたら月○万円も安くなったわ。手続きするだけでいいのに、借り換えないなんて○○とちゃうか」

という一言です。

「○○」には関西弁でいうところの「アホ」という言葉が入るのですが、以前の「格安スマホ」の記事でも書いたとおり、「普通のサラリーマンが月収を増やすのは非常に大変だが、固定費を減らすのはそれほど難しくない」ということで、いろんな固定費の削減にいそしんでいる筆者としては聞き捨てならない言葉です。

ところが、経験者ならご理解いただけると思いますが、「住宅ローン」を「借りる」だけでも相当に面倒くさすぎるのに、さらにそれを「借り換える」などというと、もはや超絶に面倒くさそうとしかいいようがありません。

夏休みの宿題を、夏休み最後の日にまとめてやるどころか、夏休みが終わってもまだやっていたくらいの、生粋の面倒くさがリストであるところの筆者にとっては、とても耐えられそうにありません。

10年以上前にローン契約したときは、たしか役所を回っていろんな書類を用意して、何十枚もの契約書に氏名及び住所を記入して、押印して…と、「二度とやりたくないわ」と思った記憶があります。

それをまたやるのか…と思うと気が重くなり、「後回し!後回し!」と宿題を先送りしていたのですが、あまりにも心の奥底に引っかかったままになっているので、「試しにシミュレーションしてみるか」と、どれだけお得になるかを試算してみることにしました。

《2017年10月中旬》借り換え検討をスタート

筆者がまずシミュレーションしたのは価格.comの住宅ローン比較サイトです。シミュレーションするには金融機関から送られてくる「返済予定表」があるとかなり正確な数字が算出できるのですが、ない場合でもローン総額と現在の金利がわかればなんとかなります。昔もらった書類なんて普通保管してないですよね。

筆者の契約中のローンは「フラット35」で、金利が「2.51%」でした。今となっては「高っ!」と思うのですが、当時はこれでもかなり低金利だったんですよね。残りのローン期間は22年。ローン残高や現在の金利タイプを入力し、希望の金利タイプを選択してシミュレーションしてみます。

驚きの試算結果に!?

試算したところ、変動金利であれば低いところで「0.44%」、当初10年固定金利であれば「0.65%」という金利で、10年固定金利にしたとしても、総返済額ではなんと500万円くらい削減できる、という驚きの結果に!

「当初○年固定」というのは、その期間は金利の変動はなく、期間が終わると変動金利に移行するか、その時点でまた固定金利にするかを選択するというものです。

※2017年12月時点の金利です

22年で500万ですよ!? 何も節約せず、何もガマンせず、ただ「借り換えの手続き」をするだけで約500万円削減できるということに、今さらながら驚きました。世間的には「今ごろ何言ってんの?」という感じだと思うのですが、改めて削減額を目の当たりにすると、もうこれは借り換えない理由がどこにもありません。

あと、フラット35は「団体信用生命保険(※)」(団信)の保険料を別で毎年支払う必要があり、これも今までは地味に痛かったのでした。金融機関のローンの場合は団信の保険料が金利に含まれているので、別で支払う必要がない(筆者の場合年10万円弱が浮く)というのも良い点です。

※自分が死んだらローンがチャラになるという保険のこと

一般的には「現在と借り換え後の金利差が1%以上」「ローン残高が1000万円以上」「残りの返済期間が10年以上」であれば、借り換えのメリットがあると言われているのですが、メリットが大きすぎて余りある結果になりました。

借り換えない理由がない!年内には借り換えたい!と気が焦る

ただし、借り換えには「借り換え手数料」や諸費用などで、2~3千万円の借り換えの場合、50~80万円程度の実費(ローン金額による)がかかるとのこと。大きな出費は痛いな~と思ったのですが、調べてみるとこの費用もローンに含めることができることがわかりました。

つまり、諸費用が80万円かかるとすると、借入額にその80万円を上乗せして借りるということです。なので筆者のように毎月の家計が黒字と赤字の瀬戸際で、なかなか貯金ができないような人間でも安心です。

ローン残高が多少増えることになりますが、個人的には、支払える現金があったとしても、低金利なのであえてローンに含めてしまった方が何かと有利だと思います。

理由としては、あくまで筆者なりの素人考えですが、例えば80万円の手数料がかかるとしたら、その80万円をそのまま「つみたてNISA」にでも投資した方が断然利回りが期待できるからです。ようするに、例えば0.65%の低い金利で借りたお金で、2%とか3%の利回りで投資信託で運用するということですね。なんか間違ってたら教えてください。

そこで、まずは人気ランキングでも上位に位置していた某都市銀行のサイトで、ローンの「事前審査」をすることにしました。

「事前審査」というのは、いろんな書類が必要になる「本審査」の前に行う、書類不要の簡易的な審査のことで、金融機関に「あんたくらいの収入と返済状況なら貸してやらんでもないで」とご判断いただくというものです。ネットで簡単にでき、まだ本当に借り換えるかどうかを決めていない段階でもOKです。

《2017年10月中旬》事前審査をした銀行から電話

事前審査を申請した翌日、さっそく某都市銀行から電話がありました。担当A氏によると「事前審査では問題ないが、手続きが複雑なので、ぜひ一度お会いして詳細をお話したい」とのこと。

サイトでは「来店は本契約時の1回でOK」と書いていたので、「あれ?行くの?」と少し疑問に思いながらも承諾しました。

なんせ、こっちはお金を貸してもらう立場ですからね。呼ばれれば出向かないわけにはいきません。「郵送でローン商品の資料と、当日持参いただく必要書類のリストをお送りします」ということなので、それを待つことに。

《2017年10月下旬》資料が郵送されて来ない

担当者A氏から電話があったのが月曜日だったので、早ければ週半ば、遅くとも週末までには届くだろうと思って待っていたのですがなぜか届かず。翌週明けにA氏に電話。

さとC「あの、書類、送ってもらってます?」

担当A氏「(あ…!忘れてた…!)大変申し訳ございません、速達でお送りしますので…。」

さとC「え~! 必要書類の手配があるから待ってたんですけど!! お願いしますよ~」

※()内は筆者の想像

申請した翌日に、自分から熱心にも連絡しておきながら、そのまま資料の送付を忘れるとは…。もしかして新人さんなのかな!?なかなか将来が期待できる大物です。仕方ないので書類到着まで待つことに。

《2017年10月下旬》資料が到着。本審査に必要な書類が…多い!

担当A氏に連絡した翌日に、速達で資料が到着。確認すると、本審査には下記の書類が必要なことがわかりました。

- 現在のローンの返済予定表の写し

- 現在、ローンを返済中の銀行口座履歴の1年分(通帳の写し)

- 住宅の間取り図

- 身分証明書の写し

- 源泉徴収票の写し(前年分)

- 住民税決定通知書または課税証明書

- 住宅の登記簿謄本/地図・図面証明書

※金融機関により異なります

1は現在のローン会社から送付されたものがあり、幸いにも保管してあったのでセーフ。

2は「え!そんなものが必要なの!?」と思いますが、現在のローンが滞りなく返済されているかどうかの確認に必要とのこと。預金残高の多寡が問われるわけではないのですが、はっきりいって丸裸を見せるようなもので恥ずかしいですよね。もちろん、筆者も人に見せられるほどの残高はありませんので…。

また、筆者の場合はネットバンクを利用しており、通帳のコピーというものは物理的に存在しないのですが、その場合は口座の履歴のプリントアウトでも良いとのことでした。1年分の履歴を1ページずつプリントアウトするのは大変なのですが…。

3は購入時のチラシやパンフレット、説明資料などで間取りがわかるもの、とのことなのですが、これも幸いにも入居時のパンフレットを保管していました。ローンの対象が居住用であるのかどうかの確認だそうです。

7についてはなんとなく「法務局に行けばいいのかな?」くらいの知識しかありません。担当A氏に確認すると、「えーと、ちょっと調べておきますね」とのこと…。

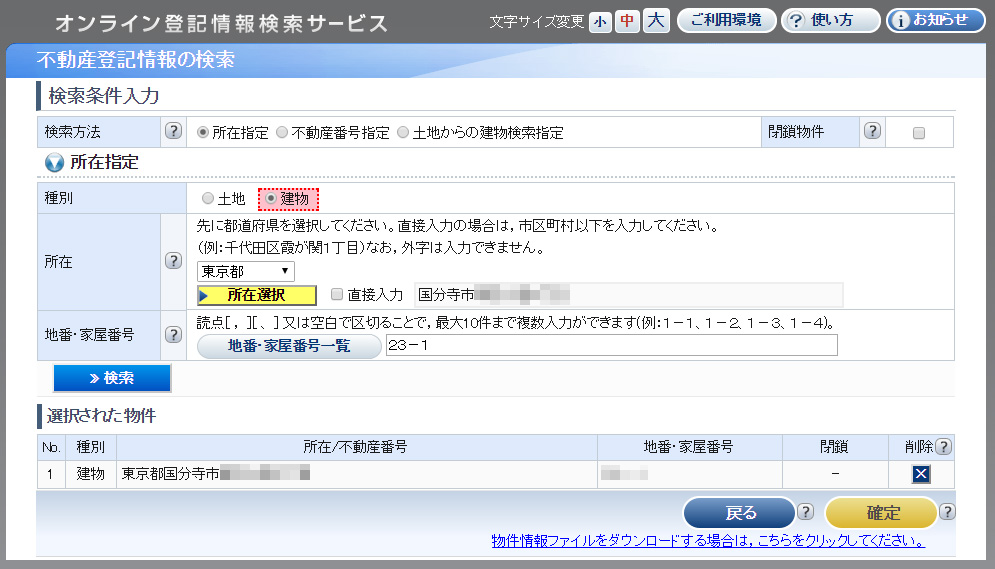

「え!融資担当だったらそんなの常識なのでは!?」と疑問に思いながらネットで調べてみると、便利なことに「登記・供託オンライン申請システム」でネットで申請、郵送で取得できることがわかりました。

はっきりいって説明が多すぎて、文字が多くてパッと見何をどうすればいいのかわからないサイトなのですが、ここでの手順はこうです。

- 申請者情報を登録する(ID・パスワードが発行される)

- ログインして「かんたん証明書請求」で「不動産」の「登記事項証明書/地図・図面証明書」を選ぶ

- 「物件検索」で自宅の住所を入力して、物件を特定し、申請を確定

- そのまま「Paisy(ペイジー)」で手数料を支払う

「ペイジーて何?」という感じですが、オンラインバンキングで税金や手数料などを支払えるというサービスです。申請を進めると支払い画面になるので、そのまま自分のオンラインバンクにログインして金額を確認して支払い実行、という手順で簡単に進められました。3のところで物件を特定するのが少し引っかかる部分かもしれません。

実際にやってみるとそんなに難しくないのですが、文字が多くて何をどうすればいいかわからないサイトのため(2回言ってみました)、必要以上にエネルギーが消耗されます。しかし住民票でもオンラインでは請求できないのに、もっと面倒くさそうな登記簿謄本が請求できるとは…意外と便利になってたんですね。

《2017年11月上旬》必要書類を持参して本審査をスタート! しかし…!?

法務局からの書類もすぐに届いたので、銀行に持参。団体信用保険の契約書への記入を済ませ、本審査へと進めることに。すると翌日、また担当者A氏から電話がありました。

担当A氏「現在のローンの残高証明書が必要なので、送ってください」

さとC「(…え?それって追加じゃなくて最初から必要な書類だったのでは?)はい、わかりました。でも日数かかると思いますよ(ちょっとした反論を試みる)」

担当A氏「書類が揃ってから本審査にかけますので…。」

さとC「ぐぬぬ…(何度手間や…)」

まあこの時点ですでに不信感が大いに醸成されていたのですが、ここまで進めてきたちゃぶ台をひっくり返すわけにはいきません。面倒くさいことは感情を押し殺して淡々と「処理する」のがうまくやる秘訣なのです。

しかし、

この要求が彼の命取り

になるとは、この時点では誰も想像できなかったのです…。

《2017年11月上旬》現在のローン契約会社に連絡

ローンを「借り換える」ということは、現在のローンを一括返済して、新たな会社でローン契約を結ぶ、ということです。なので現在のローン会社に一括返済したい旨を連絡し、残高証明書を送ってもらうべく連絡をしました。

さとC「一括返済するし、残高証明書も送ってください」

担当B氏「もしかしてお借換えですか?ちなみに金利はおいくらでしょう?」

さとC「いま検討中なのは○○銀行の○%で…。あっでも本審査も進めてます(から止めても無理ですよ)」

担当B氏「わかりました。残高証明書はすぐにお送りします」

携帯電話でも何でも、解約の電話で引き止められることが多いので、「もう引き返せないよ」アピールは怠りません。

しかしながら連絡した翌日、また現在のローン会社から電話がありました。

担当B氏「ぜひご継続いただきたく…。新たな金利をご提案しても良いでしょうか?」

さとC「(えっ!今のローン契約を安くできるの!?)はい、検討中の金利よりも有利なのであれば検討しますよ」

という、ねるとん的な「ちょっと待った!」という展開に。

いま考えると当たり前の話なのですが、ローンの借り換えは「新たな金融機関に借り換える」だけでなく、「今借りている金利を安くしてもらう(※)」ということも可能なのです(金融機関との交渉次第ですが)。ほっといたら顧客が出ていくだけですからね。

※正確には同じ金融機関で、フラット35から金融機関独自のローンへの借り換え

借りる側としてもそのまま継続できるメリットは大きく、

- 審査に必要な書類が少なくてすむ

- 引き落とし口座を変えなくて良い(これが結構大きい)

という点があります。すでにローン契約中なので登記簿謄本などの物件を証明する書類は不要になりますし、返済実績もあるので通帳のコピーなども不要で、審査的にも有利(なはず)です。

また金融機関によっては、自社の口座を新規開設した上で、そこからローン返済をする必要があったりするので、メインの銀行口座から返済額を毎月移動しないといけないこともありますが、このデメリットも解消します。

ただし、金融機関によっては交渉しようとすると「だったら安い方にすれば?別にウチはどっちでもいいし。」というようにツンデレな場合もあるということなので、本気で他行に借り換える姿勢で交渉に臨みましょう。

いま借りている金融機関に、無防備に「住宅ローンの金利は下げられませんか?」と交渉するのではなく、

他所で借り換えようと思って実際に見積もりを取ってるんだけど、オタクのところはどうなん?勉強してくれんの?

くらいの感じでいくのが良いでしょう。

ここから筆者の二股生活が始まりました。

《2017年11月中旬》2社のローン試算書を検討

現在のローン会社からの試算書は、検討中の銀行の金利「0.65%」よりも0.1%高い「0.75%」でした(当初10年固定)。それでも今借りている2.51%が0.75%になるということで、1.76%の大幅なダウンです。総返済額で言うとやっぱり500万円以上の削減になります。

また、こちらは「銀行手数料が不要」とのことで、印紙代や司法書士報酬など手数料が20万円程度と、大幅に少ない金額で済むというのがポイントです(どっちにしろローンに含めるのですが)。

ただし、総返済額で比較すると、まだ若干「0.65%」の銀行の方が有利なのでした。他にもいろいろと比較検討して悩んだのですが、あえて不利な方を選ぶ理由はありませんので、担当B氏に連絡です。

さとC「この条件だと、やっぱり○○銀行で借り換える方向になりますね…」

担当B氏「そうですか…。では再度社内で検討して、もう一度提案させてください」

さとC「お待ちしています」

翌日送ってもらった提案書は、金利は「0.75%」のままでしたが、固定金利期間を「15年」にする、というものでした。通常、固定金利期間が終わると、それまでの金利よりも高くなることがほとんど(その時の金利によりますが)なのですが、低金利の期間を長く設定することで総返済額が有利になるということです。

《2017年11月下旬》現在のローン会社を継続することに。銀行の担当A氏にキャンセルの連絡

条件的にほぼ同等であれば今のローン会社を継続した方が何かとラクチンなのは自明なので、同じ会社で借り換えをお願いすることに。担当A氏にはキャンセルの連絡を入れます。

さとC「今のローン会社から良い条件が出てきたので、やっぱり本審査はキャンセルさせてください(何度も手間かけさせるからやで!)」

担当A氏「…とても残念ですが、手間がなくなって良かったですね!ラッキーだと思いますよ」

さとC「(あれ…?いい人かも…。)ありがとうございます。また機会があればよろしくです」

ということで、後腐れすることなくお別れすることになりました。

《2017年12月中旬》ローンの本契約を結ぶ

本審査は無事通過し、本申込みと契約は同日に行うということになりました。本契約は実際に店頭に出向いて「契約書にハンコをいっぱい押す」という簡単なお仕事です。

【本申込み・契約時に必要だったもの】

- 実印

- 身分証明書

- 支払口座を確認できるもの(オンラインバンクなのでキャッシュカード)

- 印鑑証明書

- 住民票

- 課税証明書

- 源泉徴収票の原本

- 自宅の権利書(抵当権の設定に必要)

自宅の権利書をカバンの中に抱えているのでドキドキでしたが、難なくクリアです。さて、ここからが最大のミッションとなる「一括返済」です。

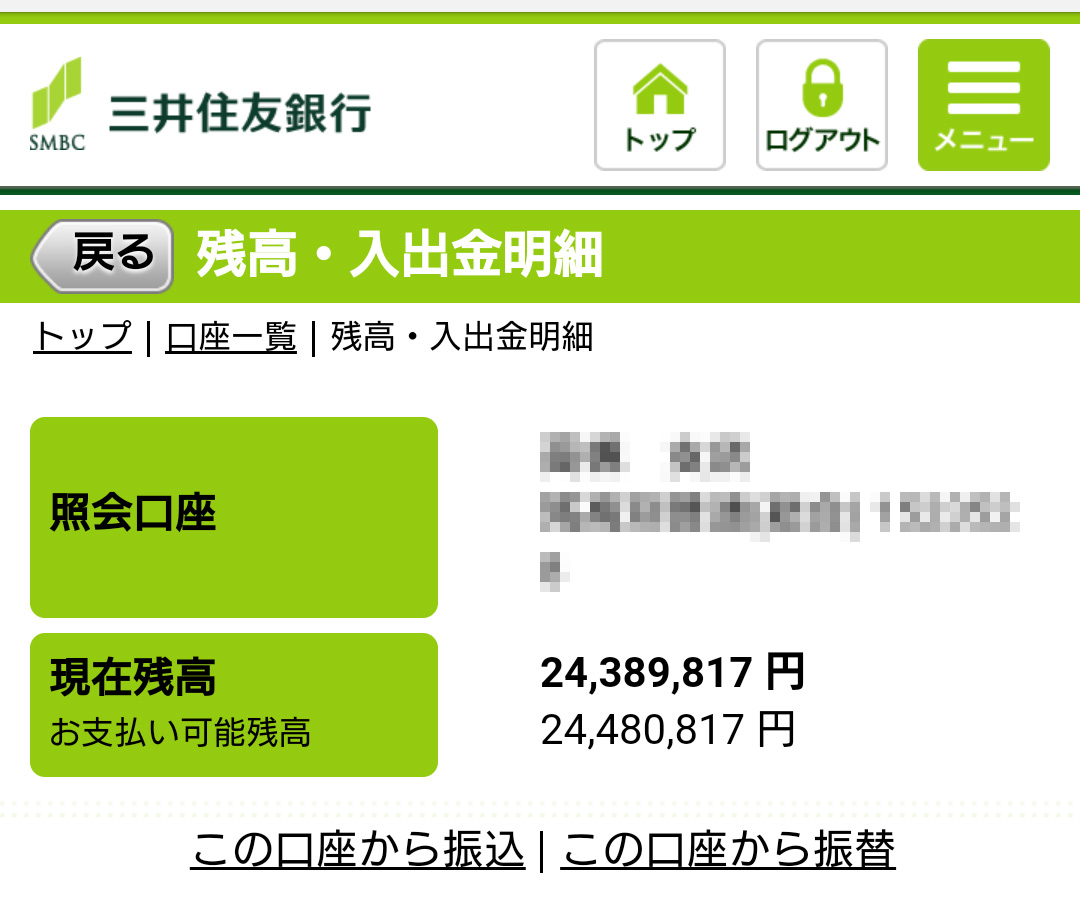

《2017年12月27日》融資実行日、現ローンの一括返済を行う

本契約が完了し、融資の実行日が「12月27日」と設定されました。翌日に仕事納めを控え、年末ギリギリ間に合った、という感じなのですが、一括返済の手順はこうです。

- 実行日の朝に自分の口座に融資金額(つまり数千万円)が振り込まれる

- 間をおかずに、現ローンの残額(つまり数千万円)を、ローン会社の返済指定口座に送金する

たった2つの手順なのですが、最大のミッションである理由は「数千万の資金移動」をミスなくやり遂げられるかということにつきます。当日中に送金できなければミッション失敗となる上に、個人的な10万円以上の振り込みなんてやったことないので本当にドキドキです。

数千万単位の送金になるのでもちろんATMではできず、窓口での手続きになります。またネットバンクなので通帳がありません。キャッシュカードと銀行届印だけを手に銀行の窓口へ向かいます。

まずは振り込まれているかの確認ですが、これはすでにスマホで振り込まれているのを確認済みです。次に送金の手続きですが、金額が大きいため、何度も窓口で確認(暗証番号の入力とデジタル押印)しながら進めたのですが、ものの10分で完了しました。

済んでみるとあっけなかったですが、記念にスクショを撮りました。

【結論】住宅ローンの借り換えはやらない理由がない。「超低金利」よりも以前にローンを組んだ人は今すぐ検討を!

筆者のケースだと、月の支払額はほぼそのままで、通常月の倍に設定していたボーナス払いをなくすことができました。また団信の支払いもなくなったので、年間でいうと約40万円ほど削減することができました。めちゃめちゃ助かります。

あと、筆者はなんとなく都銀に相談に行ってしまったのですが、おすすめはネット系の金融機関です。比較的低金利なうえ、ネットでほぼ完結できたりしますので。

すでに借り換えた人から見ると「今さらお前は何を言っているんだ」と言われそうなのですが、契約し直すだけでこんなにお得になるなんて、もっと早くやっていれば…と思いました。今と比べて高い金利で借りた人は、ぜひシミュレーションだけでもやってみるといいですよ!